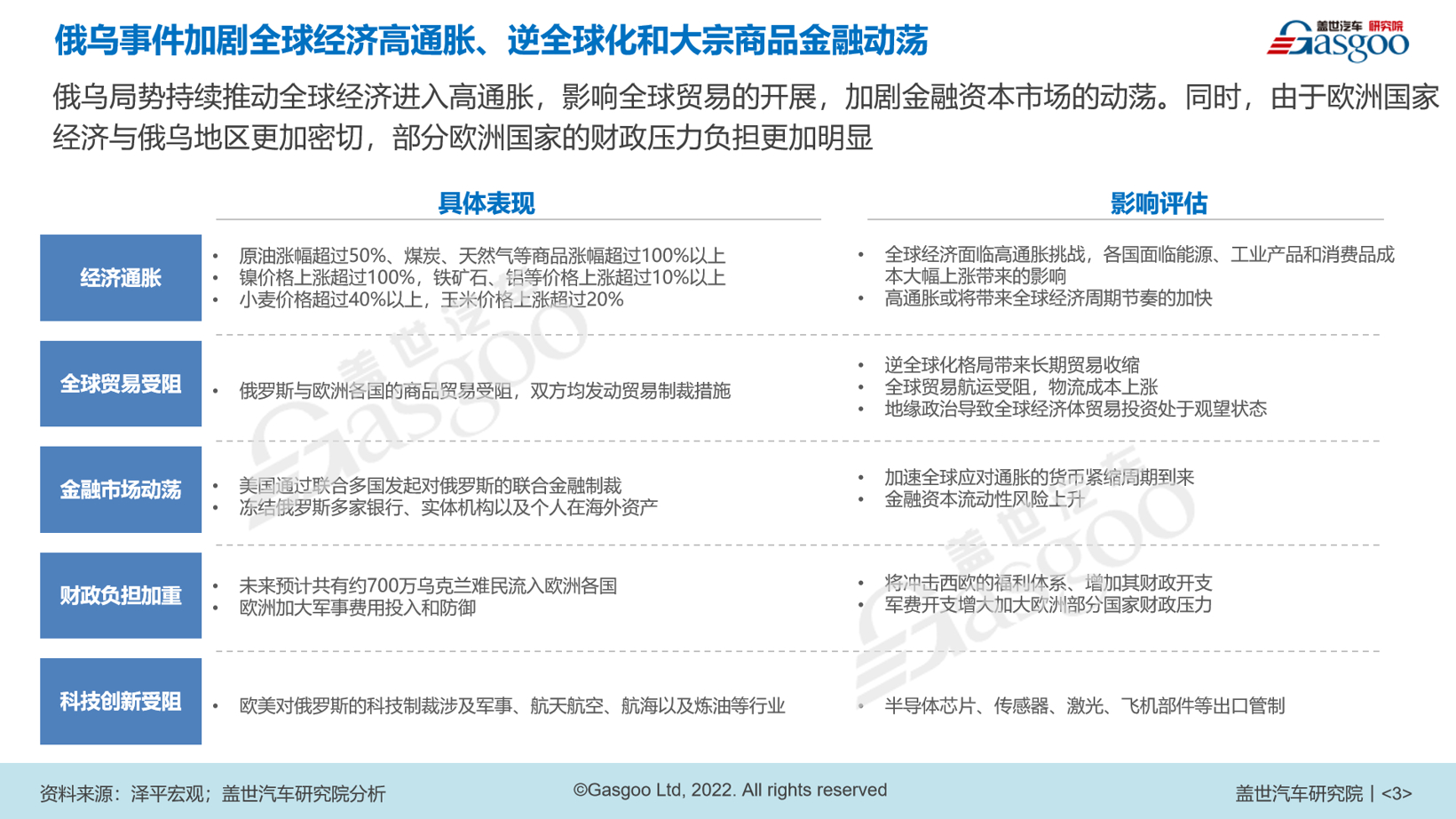

俄乌局势、石油高通胀、欧美纷纷加息深刻影响着全球经济。从供给端而言,盖世汽车研究院发现近期在以下几个原料供应上有较大的涨幅:其一,原油与煤炭天然气不断涨价;其二,对动力电池影响比较大的金属镍元素,基本上也上涨超过100%以上,接近23万人民币每吨;其三,相关的材料如汽车车身的轻量化钢材件也有很大的价格上浮。另外,在生活保障上,特别是俄罗斯、乌克兰,其在小麦、玉米这方面占了全球供给在20%-30%左右,最近的冲突导致生活上的商品也出现了大幅上涨。

第一季度所发生的一系列事件,对于全球的经济进入通胀带来极大的影响,不管是欧美还是亚洲国家,这都将面临很大的一个挑战,即与生活成本相关的价格指数上涨,同时影响各国在宏观经济面上政策调控。

由于欧美和俄罗斯之间的制裁,贸易格局出行明显得逆全球化趋势,包括航运、海运等货物运输也有很大的成本上升。金融市场这块,特别大宗商品的波动,对整个资本市场货币政策紧缩带来很大的影响,短期来看势必也会加大对于未来投资的预期和金融资本的流动性风险。从财政负担来看,因为大部分欧美国家加大军事研发和费用支出,以及部分地区大规模的难民涌入,也会加剧流入国家的财政福利支出负担。此次事件,我们看到一些国家针对俄罗斯从贸易、金融延伸到科技创新的制裁,将在一定程度上也会抑制现在全球技术创新的发展步伐。

俄乌局势带来更多不确定因素

从大宗原材料供给可以发现,乌克兰和俄罗斯在特种气体比如氖气、氪气、氙气这些方面占比极高,且乌克兰的两大氖气供应商Ingas和Cryoin均已暂停运营开始暂停运营,同时半导体领域的三星、台积电等企业都开始对外宣告将在供应链上面需要寻找新的供应源头。盖世汽车研究院认为这个可能会对目前半导体制备的库存压力产生极大的挑战,将来或存在断供风险,在全球“缺芯”和半导体成本上升的大背景下,这样的供应现状无疑是雪上加霜。

除了在特种气体之外,俄罗斯在“钯”领域也占有举足轻重的地位。钯主要用是作为汽车尾气催化剂,净化汽油车污染物排放,如果供应短缺也会对整个传统燃油车和混动车用量带来成本的上升。目前钯金的单车用量为1.5~3g,相比钯去年单车成本而言,目前已经导致单车成本增幅约250~450 元。另外一个影响比较大的就是金属镍元素和铝元素,目前俄罗斯分别占据了全世界9%和5.4%左右。我们也看到最近镍的价格上涨比较猛,平均测算来看,每吨镍上涨10万元传导至单车(配套三元电池50kwh)成本至少要上涨3,000-4,000元。此外,铝元素现在在车里面用量比较多,考虑到轻量化和更好的性能表现,对于汽车本身来讲,整个成本也有一定大的上涨。盖世汽车研究院发现,如果叠加考虑碳酸锂、电解液隔膜、结构件、电池包、铝加工等材料的上涨,带来的压力对动力电池的传导基本上有1-2万成本的传递,因此最近诸多车企由于原材料端的价格压力,纷纷开始上调产品价格。

疫情点状爆发考验经济目标

全国疫情呈点状爆发趋势,截至2022年4月8日,上海、长春等地单日新增确诊病例也居高不下。这两座城市都是中国汽车工业的重要生产基地,疫情的爆发也让相关企业停工停产,对于一些汽车整车及相关零部件产品的供给都会有很大的影响。从消费端来看,特别是上海应对疫情的管控策略,对用户日常生活的安排,包括买车或者用车等都产生了非常大的阻力。

从国家层面可以看到,今年全国两会2022年定调的GDP增长率在5.5%,现在大部分的主流机构比如像世界银行、IMF等对于今年国内GDP增速的预测会下调到5.1%-5.3%期间。而稳经济、稳主体、保就业等成为近几年关键的经济发展举措。在整个政府工作报告中,对汽车领域而言比较重要的主要是围绕两个领域,一是绿色消费,主要是新能源汽车和一些下乡和以旧换新这块。在制造业里面,对汽车领域来讲主要是在供应链的温度,特别是现在的动力电池和芯片,包括一些高新技术的创新的自主突破。盖世汽车研究院认为,2022年国内经济以维稳为主,同时重点进一步鼓励新能源汽车的普及发展和核心技术突破。

2022开年乘用车表现如何

从数据可以发现,2022年1-2月中国乘用车市场累计增长367万,同比是15%,整体向好。从这个表现来看,主要受益于前两个月国内经济比较企稳,疫情的影响相对比较少,同时企业端新车型产品供给和技术创新推动也比较大,所以乘用车的表现相对而言前两个月还是比较喜人,但是从3月份开始,包括4月份可能会有比较大的影响。

从批发和保险而言,从过去2021年10月至今,这两个数据价差一直处于低位,基本上在近三年里面还是比较低的,有35万左右。另外从批发减去保险以及把出口减掉,近三年可以发现国内乘用车领域该差额也处于比较低的水平,差不多在20万左右。这里面最大的一个原因即生产端产不出来,现在特别是畅销的PHEV车型和部分纯电动车型,很多消费者买了之后,可能拿不到货,其主要体现在产能供给不足与零部件供应不足两个层面,但是较低数据差值也会成为下半年经销商补库存包括产能扩张起到较好的促进作用。

从品牌派系来看,因为2月份过年,所以是一个淡季,盖世汽车研究院看到销量基本上相比1月份来讲还是低那么一点,但是自主品牌从过去的2-3年的表现而言,一直是在往上走,主要原因在于新能源汽车推广加大和消费者的认可度提升的影响,特别在产品设计和智能化交付方面,相比于合资品牌有一个非常大的突飞猛进进展,在品牌派系里面表现比较弱的就是整个欧系品牌,近两年下滑较大。

从产品结构来讲,近几年基本上整个SUV是最大的细分市场,1-2月份来讲还是略微超过轿车级别,SUV的份额基本上也达到了49%接近50%左右的水平。从动力形式来看,1-2月份整个新能源市场累计完成75万左右,同比保持非常高的增速。近两个月,包括从去年的11月份开始,市场的新车销量占总体市场的份额一直在20%左右。其中PHEV特别是比亚迪的车型,累计销量相比来讲同比增长是非常快的,基本上在前两个月上涨了两倍左右。

从车企和车型的排名来看,相对表现比较好的就是比亚迪、特斯拉、上汽大众等,由于秦PLUS、Model Y、ID系列新能源汽车爆款产品的拉动,所以表现不错。从车系来看,我们发现2022年前两个月TOP 15有5款车是以电动车为主,这体现了近两年在国内新能源市场的崛起,进入了非常好的一个表现态势。

在时下火热的新能源领域,尽管整个市场面临缺芯、缺电池,包括成本上涨的压力,但是2021年整体新能源乘用车15.4%的渗透率不断增长到今年1-2月份累计数渗透率的20.3%,表现非常抢眼。从产品结构来讲,整个细分里面来讲,PHEV增速会更好一点。

盖世汽车研究院认为,新能源汽车哑铃型的销售分布在明年将会发生结构性的改变,因为以五菱宏光为代表A00级微型小车总量增长空间有限,其市场需求基本已经达到了饱和点。A级车虽然是新能源汽车大盘规模最大的细分市场,渗透率并不突出。但是随着车企供给端产品投放加大力度,我们认为2022年新能源汽车增量市场除B级、C级车型之外, A0级、A级产品将会是新增份额比较快的细分市场。 2021年另外一个大变化在于A级插混车份额的增长,随着比亚迪的DMI技术推出之后,这些车型能够做到在燃油经济性与性价比方面得到了提升,而且比亚迪秦PLUS的价格可以做到与同级别的A级插混车、A级燃油车达到平价,所以DMI技术的推出有助于在插混市场打开局面。

从新能源车发展趋势浪潮来看,经过了三波造车势力时代。第一波时代是以蔚小理新势力为代表的品牌崛起,他们了解用户,包括从智能化角度去打造产品,所以带来一波成功。第二波以自主品牌向高端化的电动车转型为代表的企业,比如东风岚图、上汽智己、沙龙智行这些品牌的运营。第三波随着汽车造车影响不断扩圈层,以百度、华为手机互联网公司为代表的企业,也加入了造车行业为整个行业又带来新变量。

根据盖世汽车研究院数据分析显示,自主品牌+新势力在中国市场总共占据了75%的市场份额,自主品牌对于中国的消费者的认知迭代和电动车的推广步伐明显快于合资品牌。随着BBA开始转型,像丰田、本田为代表的合资品牌转型推出新能源车型之后,对市场竞争格局仍将带来一定的冲击。

目前来看,HEV市场还是以本田和丰田为主,但是随着现在长安蓝鲸iDD系统、长城柠檬平台、东风马赫、比亚迪DMI等也在发力混动市场,随着自主品牌的突破和国内产业链成熟度的提升,预计未来2-3年自主品牌在混动市场上也会取得强力的突破性进展。

中国乘用车市场展望

不同国家由于双碳战略、汽车排放要求的影响均会加速电气化转型步伐。欧盟希望2030年新车要实现零排放,美国希望2030年的碳排放也要在2005年基础上减一半;从国内政策发展来看,油耗法规、双积分和未来的碳积分交易会深度融合,形成碳积分的机制去弥补双积分的缺陷,进一步推动汽车电气化、低碳化发展。

从供给端来讲,也看到了大量企业,特别是ICT和科技公司不断进入汽车赛道。比如国内做定位核心零部件的华为,它在新能源汽车电驱动、智能网联、自动驾驶、热管理,包括充电模块也有非常多的布局,做空调的美的在汽车压缩机也有一些布局。我们也看到专注代工领域的富士康也推了他们的MIH平台,同时也在欧洲和国内做了诸多工厂的布局,也有专注共享出行服务的滴滴公司与比亚迪合作推出场景领域的网约车产品D1,以及互联网公司美团和物流公司货拉拉都有相关配送场景产品布局。另外,以百度和小米外代表的科技公司也大规模投资进入乘用车领域。因此,从供给端来讲,围绕整个汽车供应链产品的科技创新将会会对智能电动车的变革会有很好的促进发展作用。

盖世汽车研究院认为,综合当前形势和供应链情况,估测俄乌局势将造成出口减少8万左右规模,叠加原材料上涨和疫情影响,新能源乘用车将减产21万左右。2022年整体乘用车市场有望实现2,242万规模,其中新能源乘用车有望实现459万辆,其中BEV在356万,PHEV大概在103万左右。

从长期上看,预计2021-2029年整体市场将保持3.4%左右的复合增长率发展,2025年、2029年国内乘用车市场将分别实现2,520万和2800万,其中新能源汽车有望2025年接近千万级别。

本文来源:盖世汽车资讯